四半期(2023年1~3月)実質GDP成長率(第二次速報季節調整系列値):0.7%

四半期実質GDP実額(第二次速報原系列値):139兆3453億円/前年比1.9% (出典:内閣府)

MARE月例不動産市況レポート2023年7月号は、以下の章立てにて記して参ります。

1. 日銀金融緩和の継続と、政府による対日直接投資残高100兆円計画について

2. 不動産市況関連情報:実態経済基本情報について

3. 不動産市況関連情報:景況感について

4. 今後の不動産購入について

【1. 日銀金融緩和の継続と、政府による対日直接投資残高100兆円計画について】

先月号では、新年度はじめに当たる4月以降の賃上げ状況の実態を、日本労働組合総連合会迂回の公表データから確認した。その結果、7月5日時点における賃上げ水準は、1989年からの毎年統計中、30年前の1993年時点の3.90%に次ぐ6番めの高水準となっていることが分かった。この状況を受けた、7月22日に開催された日本銀行(以下、「日銀」) 定例金融政策決定会合の結果を記した上で、政策委員会審議委員野口旭氏の経済・物価情勢と金融政策に関する意見から、日銀の今後の政策見通しを確認する。また、政府の経済財政政策方針の最新動向を確認するため、7月7日及び7月16日にそれぞれ開催された、内閣府経済財政諮問会議(以下、「内閣諮問会議」)結果を確認し、今後の不動産業界および日本経済への影響について私見を記す。

まず、日銀について。日銀は22日に定例金融政策決定会合を開き、金融政策の現状維持を決定した。企業業績が好調で雇用情勢も改善していることから、経済は緩やかに回復していると判断。物価については、エネルギー価格上昇等を背景にインフレ圧力が高まっているものの、中期的に2%目標に近づくと見込む。今後の金融政策については、引き続き強力な金融緩和を継続し、物価の安定と経済の持続的な成長を実現することを目指すとした。具体的には、国債買い入れペースを維持し、金利政策については、現状のマイナス0.1%誘導目標を維持するとしている。日銀は今後も、経済・物価情勢を注視し、必要に応じて金融政策の対応を検討していくとした。なお、本決定を受けて日本株価は上昇、円安が進んだ。

上記を踏まえた上で、前出の野口氏は、今最も重要なのは、賃上げの勢いを、金融緩和継続を通じてより強固なものとし、趨勢的なトレンドとして定着させることであるとする。それが実現されれば、物価と賃金の好循環のもとでの経済成長を取り戻すことができる。日銀による金融緩和の究極目標は、日本経済をそのような姿に蘇らせることにあるとした。

厚生労働省の毎月勤労統計調査7月分の確報値を見ると、実質賃金指数は-3.2%と、依然物価上昇率に追いつくどころか引き離されている実態を確認できる。先月号でお伝えした同調査の数値、-3.0%は速報値であり、今回の確報値ではさらに0.2%マイナスに振れたことから、約30年ぶりの上昇幅となっている昨今の賃上げ状況は、インフレ圧力に抗しきれていないことが分かる。したがって、今後も継続的に政府の賃上げ政策が続き、金融緩和策は継続され、円安状況もしばらく続くことが予測される。

上記日銀の見解を踏まえ、以下では4月26日に内閣府にて開かれた、第11回対日直接投資推進会議(以下、「FDI推進会議」)について見てみたい。同会議では、日本国外から日本への対内直接投資は日本から日本国外への対外直接投資と比較して極めて少なく、各国との経済規模を踏まえた比較でも、かなり少ない状況が続いているとする。この活発が、国内経済活性化における大きな鍵であり、対日直接投資残高を100兆円にすることを目指すという。そのために、国際環境の変化を踏まえた戦略分野への投資促進やグローバルサプライチェーンの再構築、アジア最大のスタートアップハブ形成に向けた戦略等、様々な具体的な取り組みを提示しており、外国人起業家および投資家の在留資格の要件緩和も段階的に進めている(昨年12 月には、外国人創業活動促進に対して最長在留期間を1年から1.5年延長する措置が施された)。そして、あらゆる分野における対日投資にとって良好な環境の整備を早急に進めることが謳われており、今後、不動産を購入する上で一層円滑化していくことが予測される。先月号では、内閣諮問会議を通して、投資を積極的に誘致していく政府の方針は堅固であることを確認したが、上記FDI推進会議では、各省庁が同じ方向に向いて対日投資推進のための諸方策を執ることを確実なものとすることを目指す。そうした取組全体のフォローアップ体制として、副大臣級の省庁横断「海外からの人材・資金を呼び込むためのタスクフォース」を新設し、進捗状況をフォローアップし、課題や雇用関連制度も含めた制度面での障壁等の把握を行うとした。

このように、賃上げとそれに伴う内需型国内投資環境の安定化、また、各省庁の各種具体的な取組みを通した対日投資拡大継続傾向から、日本不動産価格の安定的な伸長は、主要都市・地域を中心に継続していくと引き続き筆者は見ている。

以下では、不動産市況を取り巻く経済の実態を確認していく。

【2.不動産市況関連情報:実態経済基本情報】

ここでは、実態経済基本情報について確認していく。

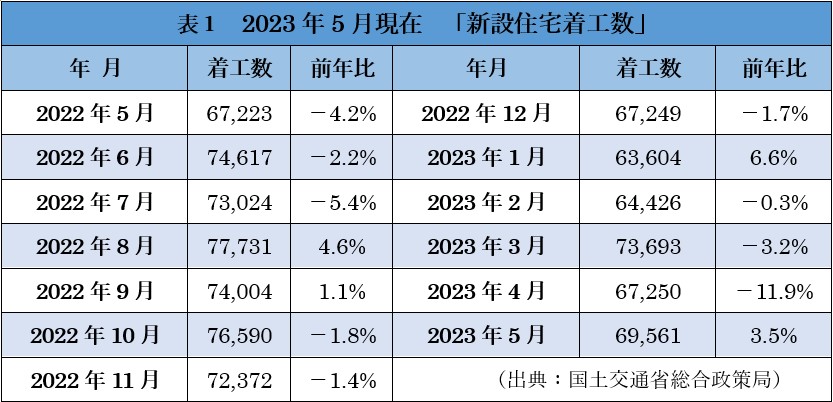

表1によると、新設住宅着工数は前月比で2,311戸増加し、前年比では3.5%増の69,561件となり、増加を示した。内訳は持家が18,853戸、前年同月比で11.5%減と18ヶ月連続の減少を示し、貸家は28,695戸と前年同月比10.5%増と、先月の減少から再びの増加を示した。また、分譲住宅は21,389戸と前年同月比で9.1%増と、4ヶ月ぶりの増加となった。持ち家は、民間資金が 17,110戸、前年同月比11.8%減と17カ月連続で減少、公的資金は1,743戸、前年同月比8.6%減の19カ月連続の減少で、持ち家全体での減少となった。貸し家は、民間資金で26,354戸、9.4%増と3カ月ぶりの増加を示し、公的資金では2,341戸、25.7%増と4カ月連続の増加を示した。分譲では、マンションが9,700戸、前年同月比28.2%減と先月の減少から再びの増加を示し、一戸建ては11,615戸、前年同月比2.5%減と、7カ月連続で減少した。また三幸エステート(株)の6月末時点の公開データによれば、東京都心5区(千代田区、中央区、港区、新宿区、渋谷区)の大規模賃貸オフィスビル空室率は4.75%と前月比0.45%増で、3ヶ月ぶりに増加した。同社は先月、新規供給は第2四半期(7~9月)にピークを迎え、供給が需要を上回る状況が続けば、空室率は上昇に向かうと予測していたが、実際、先月比0.45%増となっている。特に港区に新規供給が集中しているといい、今後も供給過剰による空室率の上昇が懸念されるとする。そのため、立地条件と賃料のバランスが良好なビルにテナント引き合いが集まる傾向があり、募集賃料の低下も予測される。

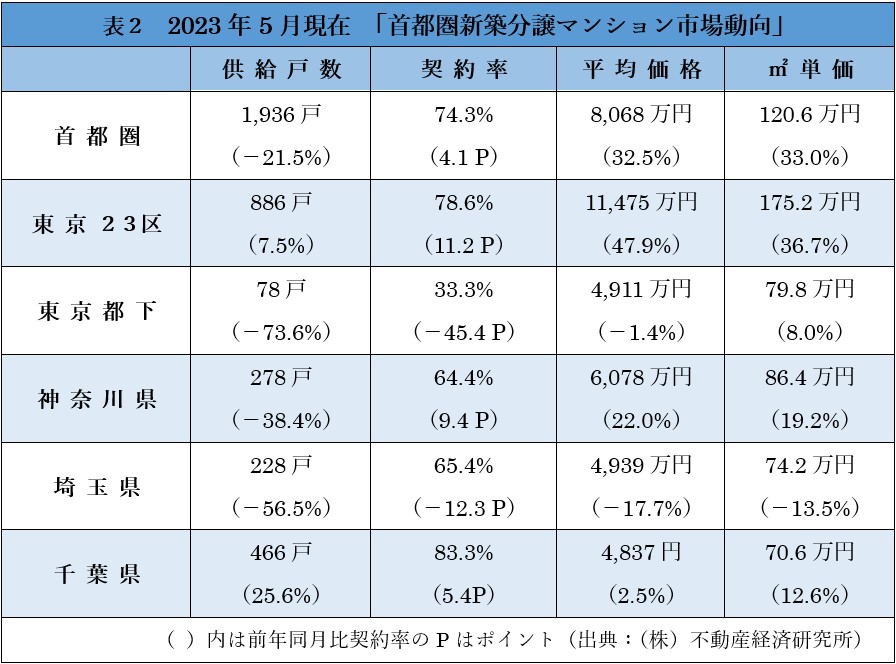

表2、一都三県に限った新築分譲マンション市場動向は、6ヶ月連続の減少となる供給戸数で30.3%減を記録、2ヶ月ぶりの二桁減となり、継続的な減少傾向を示した。

残戸数については、先月4,983戸であったところ、今回は4,936戸と47戸減少した。供給戸数は前年同月比21.5%減少の1,936戸と2ヶ月連続の減少となり、東京23区および千葉県を除く全ての地域で減少、契約率は首都圏が4.1%増、23区では11.2%増、東京都下では45.4%減、神奈川県では9.4%増、埼玉県は12.3%減、千葉県では5.4%の増加を示した。

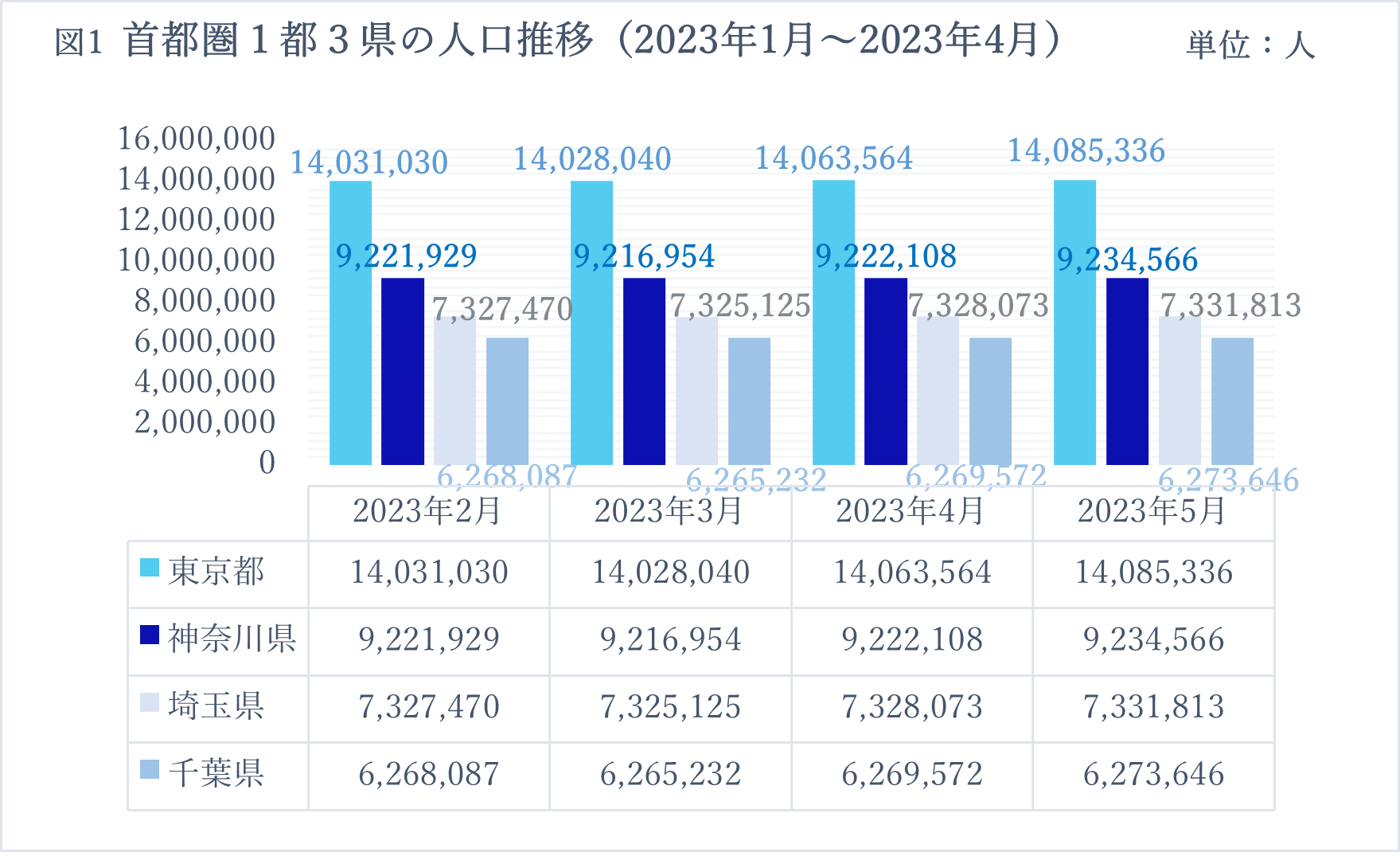

(出典:東京、神奈川、埼玉、千葉各行政府人口統計資料を基に筆者作成 / 2023年7月31日時点)

平均販売価格及び平米単価は神奈川県および千葉県を除く全てで増加し、20階以上の超高層物件契約率は87.2%と、前月92.7%よりも低く、前年同月86.7%と近い数値となった。一都三県全体における初月契約率については、74.3%を示し、4ヶ月連続で70%台を示した。平均戸当り価格は8,068万円で前年同月比では32.5%の増加となり、3ヶ月連続の増加となった。平米単価は120.6万円で、やはり3カ月連続の増加となった。残戸数は5ヶ月続けて減少しており、不動産市場の安定性を示す一つの指標と見てとることができる。

図1、人口の増減については、東京都が2ヶ月連続の人口増加を示す21,772人増となり、神奈川県でも12,458人増加した。埼玉県でも3,740人増加し、千葉県では4,074人の増加を示し、全ての一都三県で増加を示した。先月号でも記した通り、例年日本は年度が変わる3月から4月にかけての首都圏人口増加幅が多く、5月1日時点の図1人口数情報にはそれが反映されていると考えられる。例年、7月頃から減り始める傾向にあるが、コロナ渦情勢が終わり、コロナ前の働き方が日常化しつつある中、今後も人口数は伸びることが予測される。

【3.不動産市況関連情報:景況感について】

本節では、不動産市況に係る景況感を確認していく。まずはマクロデータから確認する。

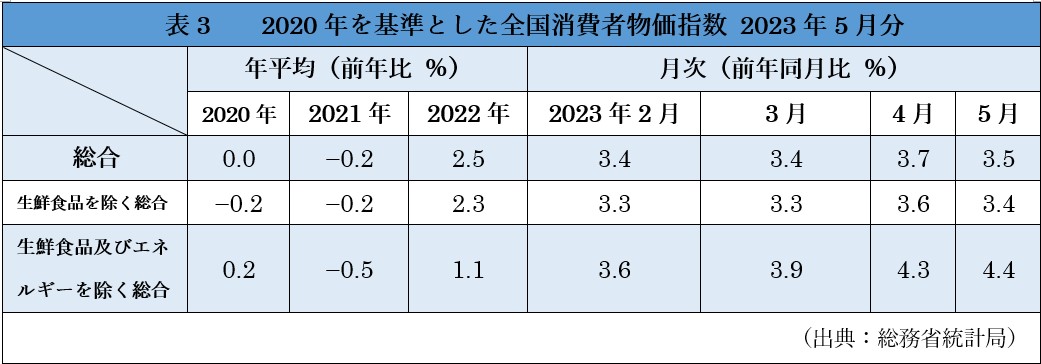

表3、全国消費者物価指数によると総合値は前月より0.2%減少の3.5%となり、生鮮食品を除く総合も前月より0.2%低い3.4%、生鮮食品及びエネルギーを除く総合では0.1%増の4.4%となった。再生可能エネルギー発電促進賦課金引き下げで電気代が下落したことから、総合および生鮮食品を除く数値を押し下げた。しかし、生鮮食品及びエネルギーを除く総合は12ヵ月連続の伸びとなり、基調的な物価上昇圧力が一段と高まっていることを示している。

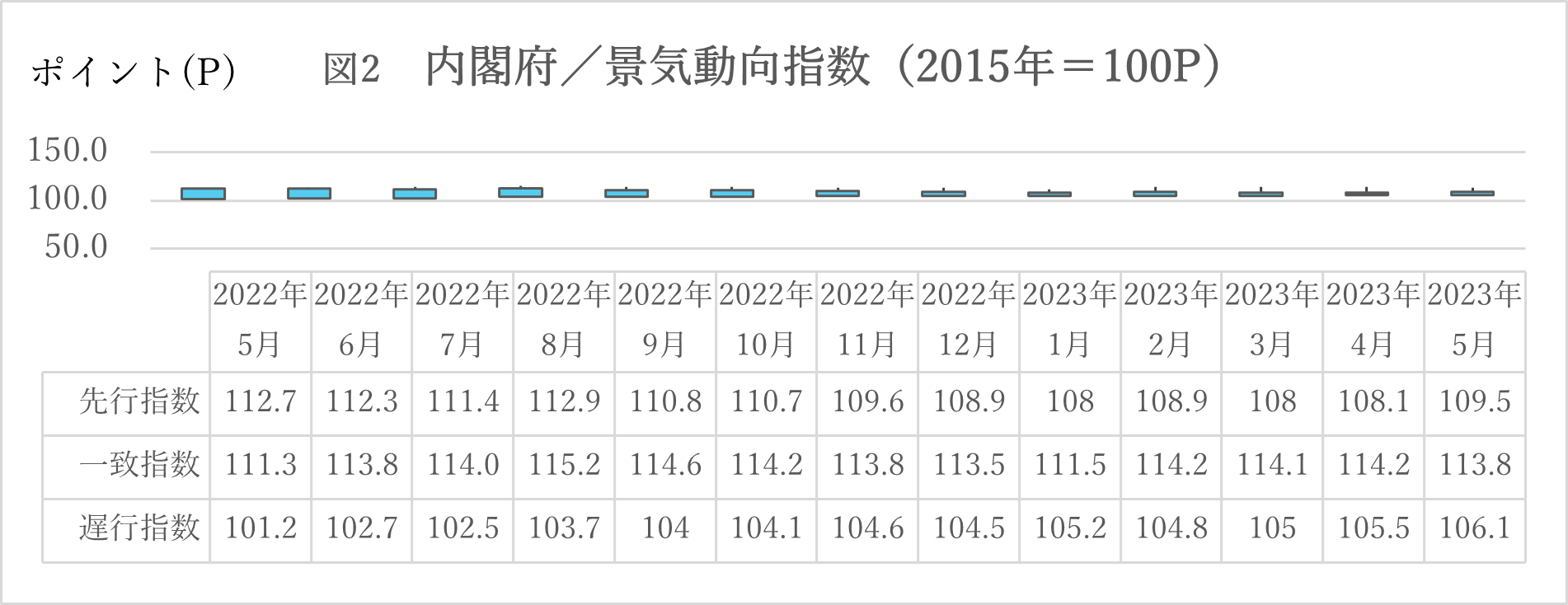

以下では図2、内閣府景気動向指数を速報値で見ていく。先行指数は前月比で1.4ポイント(以下「P」)増となった。3ヶ月後方移動平均(調査対象月の数値を2、3、4月の平均及び3、4、5月の平均と比較して出した高低値)は0.20P上昇となり、7ヶ月後方移動平均(調査対象月の数値を、10、11、12、1、2、3、4月の平均及び11、12、1、2、3、4、5月の平均と比較して出した高低値)は0.18P下降し、13ヶ月連続の下降となった。

一致指数は前月比0.4P上昇し、2ヶ月ぶりの下降となった。3ヶ月後方移動平均は0.14P下降と、4ヶ月ぶりの下降となり、7ヶ月後方移動平均は0.05P下降した。

遅行指数は前月比で0.6P上昇し3ヶ月連続の上昇、3ヶ月後方移動平均は0.43P上昇し、14ヶ月連続の上昇となり、7ヶ月後方移動平均は 0.29P上昇し15ヶ月連続上昇となった。

先行、一致、遅行指数全てで上昇を示した。以下ではそれぞれの内訳を記す。

先行指数では、最終需要財在庫率指数が0.28%減少、日系商品指数は0.18%の減少、中小企業売上見通しは0.37%の減少となった。一方、鉱工業要生産財在庫率指数が0.26%の上昇、新規求人数が0.04%上昇、実質機械受注(製造業)が0.10%上昇、新設住宅着工床面積は0.68%上昇、消費者態度指数は0.24%上昇、マネーストックは0.02%上昇、東証株価指数は0.34%上昇となった。一致指数で減少を示したのは、生産指数(鉱工業)は0.27%減少、鉱工業用生産財出荷指数は0.21%減少、有効求人倍率は0.12%減少、輸出数量指数は0.23%の減少を示した。一方、耐久消費財出荷指数は0.16%上昇、労働投入量指数の0.41%上昇、投資材出荷指数(除輸送機械)は0.12%上昇、商業販売額(小売業)は0.08%上昇、商業販売額(卸売業)は0.15%上昇、営業利益は0.00%の横這いとなった。遅行指数は、消費者物価指数は0.28%の減少を示した、第3次産業活動指数は0.13%上昇、常用雇用指数は0.13%上昇、家計消費支出が0.11%の上昇、法人税収入が0.01%上昇、完全失業率が0.09%上昇、きまって支給する給与は0.54%上昇、最終需要財在庫指数は0.62%の上昇を示した。

総論として内閣府は、景況感を「改善を示している」と表現した。この表現は6カ月ぶりの新たな表現であり、景気後退局面を脱した可能性を示唆しており、今後の好景気が期待できるものの、引き続き今後の景気局面には注意が必要である。

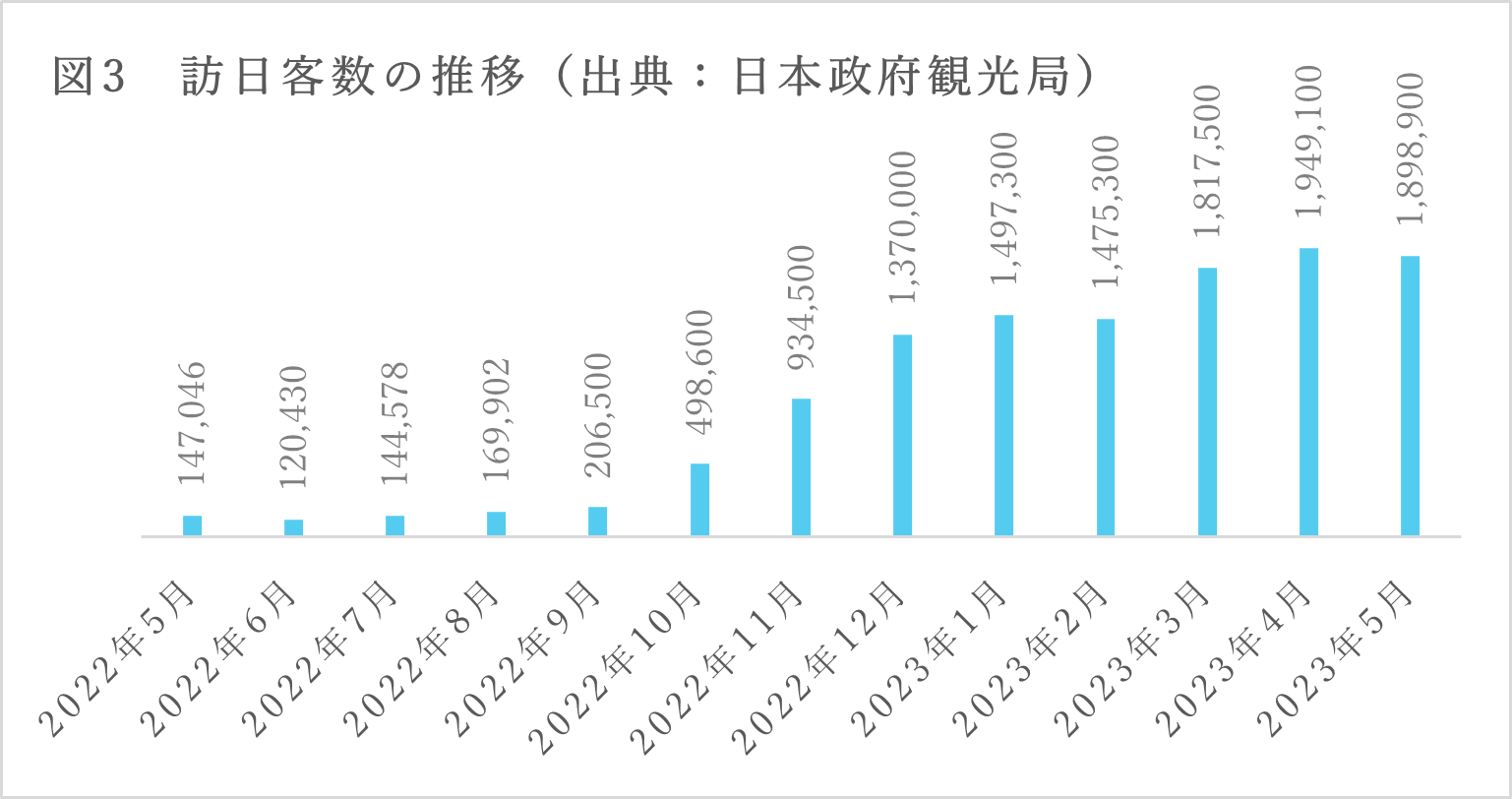

図3は本年5月までの訪日客数の推移である。日本政府観光局2023年6月21日付発表資料によると、コロナ渦前2019年同月比68.5%となり、回復率では前月を上回った。韓国等東アジア諸国からの訪⽇外客数が増加したこと、また、東南アジア・欧米豪地域では、シンガポールや米国などの複数の市場において2019年同月比を超える回復等を受けた上昇となった。政府は今後も国内関係者との連携を基礎にした、訪日客数増加のための諸刺激策推進等を強化していくことから、今後も堅調な訪日客数の増加が見込める。

【4.今後の不動産購入について】

為替動向をみると、本年6月30日時点で144.88円(前年同日136.63円)と、前年同日比では約6%の円安となっている。6月5日付発表、帝国データバンク社による2023年5月の景気動向調査によれば、不動産業界は前月比1.1P増と、5カ月連続の改善を示しており、賃貸売買共に空室問い合わせが多く「賃貸物件の供給が需要に足りず家賃が上昇」や「不動産価格が堅調であり融資環境も明るいため不動産流通市場は活発である」といった声があるという。また、ポストコロナに向けた動きとして、個人消費関連需要増から「商業用不動産は良い状況にある」という声もある。一方、資材などの価格高騰や不確かな納期等がネガティブ要件となっている。

このように、不動産業界の好景気基調は続いており、一時円高へ向かうと思われていた為替動向も依然として円安であることは不動産業界にとって追い風であり、今こそ引き続き海外資産を用いた不動産購入に適した時期であると言える。