四半期(2022年10~12月)実質GDP成長率(第一次速報季節調整系列値): 前期比0.2%

四半期実質GDP実額(第二次速報原系列値):140兆1780億円/前年比0.6%(出典:内閣府)

MARE月例不動産市況レポート2023年2月号は、以下の章立てにて記して参ります。

1.岸田政権の経済政策について、2. 不動産市況関連情報:実態経済基本情報について、3. 不動産市況関連情報:景況感について、4. 今後の不動産購入について、です。上記した中で、1では2023年中に不動産に関係する困難な状況について確認して参ります。

これが、読者様の不動産購入・売却の好機を知るための一助となれば幸いです。

【1.「人への投資」環境整備のための政府諸政策について】

先月号では、不動産市況に影響を与えそうな主要な出来事は3点記した。その日から1月以上経った現時点における所感を記したい。第一に、本年4月の日銀新総裁着任後の利上げ予測について。今月14日、政府が時期日銀総裁に植田和男氏を充てたいとする人事案を、衆参両院の議院運営委員会理事会へ提出した。同氏は金融緩和継続を語っていることから、急な政策変更は予測し難く、よって利上げは見送られそうである。第二に、不動産在庫の増加傾向について。これは引き続き増加が続き、昨年12月時点で前月比840戸残戸数が増え、その傾向はしばらく進みそうである。ただ、新築分譲マンション供給戸数は減少していることから、現在の規模感であれば不動産市況全体の値崩れ要因には直結しないであろう。第三に、資源価格の安定化傾向について。最も不景気要因になりそうなのがこれである。6月6日に120米ドルの最高値を付けたWTI原油は、直近2月17日は76米ドルでここ数ヶ月安定している。しかし、ゼロコロナ政策を脱却した中国経済が予想以上に早く再活性化を示していることから、原油価格は今後上昇していく可能性が高いと米国最大手投資銀行ゴールドマン・サックス社は予測する。

こうした新年の懸念を念頭に岸田総理はいかなる政策を計画しているのか、1月16日及び 24日の両日、首相官邸で開催された「令和5年第1回、第2回経済財政諮問会議」及び会議結果の会見から確認していく。

世界では経済情勢や社会環境が大きく変化する中、政府は総合経済対策や補正予算、新しい資本主義の実現に向けた施策を早期に実行し、民需主導の経済成長軌道に回復させるよう、万全の経済運営を目指す。その中核となる持続的な賃金上昇の実現を、イノベーションや人への投資を強化しつつ、適切な価格づけを通じた賃上げ原資確保を政府は支援する方針だ。また、マクロレベルでも強靭な日本経済を構築していくため、成長と分配の好循環を実現していく中で、新しい資本主義を強化し、国際的な政策の潮流をリードするため、国と地方を合わせた基礎的財政収支は2025年度に黒字化する姿が示された。

また、日本市場を支える未来世代育成のため、本年4月、こども家庭庁を発足し、6月までに将来的なこども予算倍増に向けた大枠を提示する計画であるという。

直近の賃金-物価ギャップはというと、厚生労働省2月7日発表12月毎月勤労統計調査(速報値)によると、物価の影響を除いた現金給与総額(名目賃金)は前年同月比4.8%増え、物価上昇の影響を含めた実質賃金は前年同月比0.1%の上昇となった。これは9カ月ぶりの上昇であるものの、賃金の基調を示す所定内給与は前年同月比1.8%の上昇に留まっていることから、賃上げ効果が発揮されているとは依然いえない。今後、物価上昇率が賃金上昇率を下回るまでには時間を要するが、物価安定のための諸政策を用意している政府努力、及び春闘の結果が伴えば、年末までには賃金上昇率が文化上昇率を上回っていくと筆者は予測している。

以下では、不動産市況を取り巻く経済の実態を確認していく。

【2.不動産市況関連情報:実態経済基本情報】

以下では、実態経済基本情報について確認していく。

表1によると、新設住宅着工数は前月比で5,123戸減少し、前年比では1.7%減の67,249件となり、3ヶ月連続の減少を示した。内訳は持家が19,768戸と、前年同月比で13.0%減と13ヶ月連続の減少を示し、貸家は26,845戸と前年同月比6.4%増と、22か月連続の増加を示した。また、分譲住宅は20,200戸と前年同月比で1.4%増4ヶ月続いた減少から増加に転じた。持ち家は、民間・公的資金共に減少したため、持ち家全体で減少となった。貸し家は、民間・公的資金共に増加したため、貸し家全体で増加。分譲では、マンションが増加、一戸建ては減少し、分譲住宅内で明暗が分かれる結果となった。また三幸エステート(株)の12月分データによれば、東京都心5区(千代田区、中央区、港区、新宿区、渋谷区)の大規模賃貸オフィスビル空室率は4.15%と前月比で0.17%低下し、これで4ヶ月連続低下していることが確認できる。中規模賃貸オフィスビルは6.79%と2ヶ月続けて低下し、全体平均は4.82%ととなり、4ヶ月連続の低下を示した。同社オフィスビル総合研究所の予測では、今後も需要が供給を大きく上回り続けるため、2025年の第3四半期頃になるとコロナ前の水準に近付く2.5%の値を付けるとし、引き続き今後も緩やかな低下が予測される。

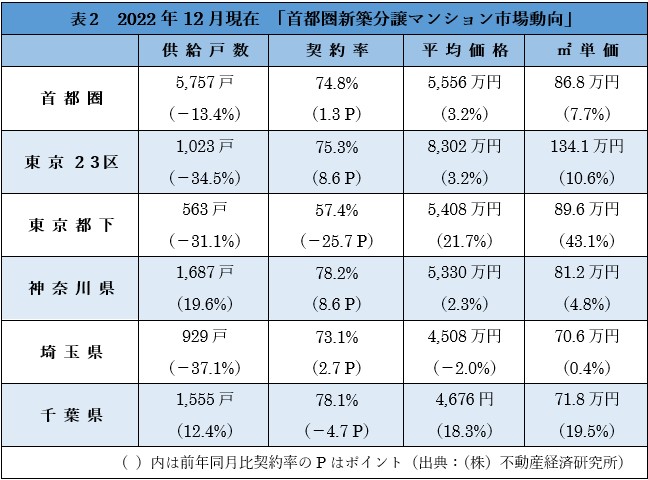

表2、一都三県に限った新築分譲マンション市場動向は、供給戸数で13.4%減少した。前月号で確認したように、昨年11月に大型物件が販売されたことも今回の結果に大きく反映されていることが予測されるが、先月5,079件であった残戸数が今回は5,919戸と840戸増加している。発売戸数は前年同月比13.4%減少の892戸と3ヶ月連続で減少した。供給戸数は神奈川県、及び千葉県以外の全ての地域で減少し、契約率は東京都下及び千葉県でのみマイナスを付けた。平均販売価格及び平米単価はそれぞれ微増し、20階以上の超高層物件契約率は90.5%と、昨年12月以来の高水準となったが、年末セールやボーナス獲得等が大きく影響している可能性が高い。初月契約率については、74.8%を示し、2ヶ月ぶりに70%以上を付けた。一方、平均戸当り価格は5,556万円、平米単価は86.8万円と、2ヶ月連続で上昇した。

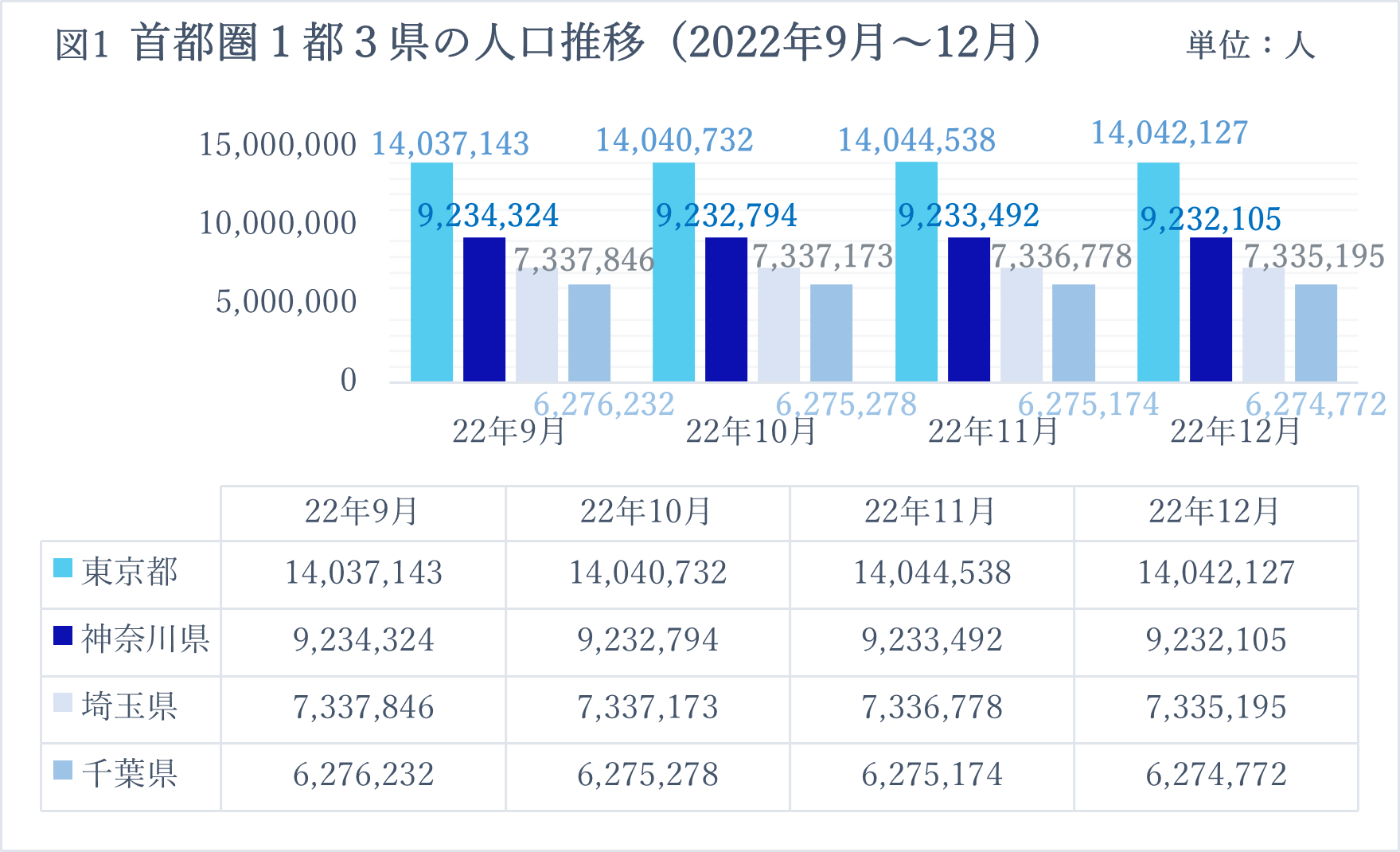

(出典:東京、神奈川、埼玉、千葉各行政府人口統計資料を基に筆者作成 / 2023年2月16日時点)

人口の増減については、東京都が9ヶ月ぶりの人口減少となる2,411人減を示し、その他3県においても人口は減少した。神奈川県では、1,387人減少し、埼玉県では1,583人減少、千葉県は、402人減少した。2022年12月は一都三県すべてで転出が超過しているが、ことに東京の転出超過は、2022年2月以来のこととなった。コロナ渦が落ち着き、リモートからオフィスワークへと回帰する人が増える中、東京都人口が減少した理由は定かではないが、海外移住社の増加傾向も重要な一因であると筆者は考えている。外務省海外在留邦人数調査統計では、昨年10月1日時点推計で、日本から海外へ生活拠点を移した永住者累計が過去最高の約55万7千人となり、永住者は前年比で約2万人増えたという。今後もこの傾向は増え続ける見込みということであるが、緩やかな上昇傾向であるため、長期的にみて東京都人口が劇的に少なくなる要因とまでは言えなさそうである。政府は東京都一極集中解消のための各種補助金を整備し続けているものの、仕事の拠点が集積している限り、早い段階での解消は困難と考えられる。よって、今後も東京都人口の平行推移か、上昇が続く見込みである。

【3.不動産市況関連情報:景況感について】

本節では、不動産市況に係る景況感を確認していく。まずはマクロデータから確認する。

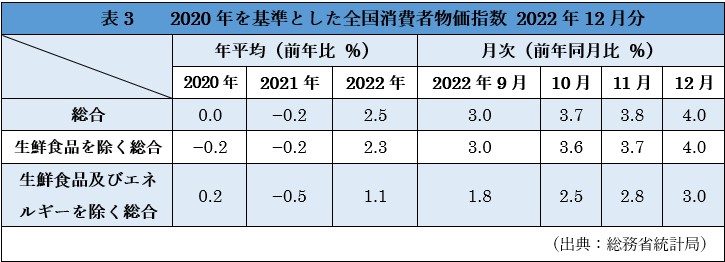

表3、全国消費者物価指数によると総合値は先月より0.2%増加し4.0%となり、生鮮食品を除く総合は0.3%増え4.0%、生鮮食品及びエネルギーを除く総合では0.2%増加し3.0%となった。生鮮食品を除く総合の前年同月比4.0%上昇は、先月に引き続きイラン革命に伴う原油生産量の激減が引き金となった第二次石油危機を受けた1981年12月以来の高水準となった。これに対し政府は12月2日、令和四年度・第二次補正予算を成立させ、物価高騰対策として7.8兆円の予算を組んだ。冒頭で述べた世界経済状況に加え、こうした政府の政策が功を奏した場合、今年からは物価上昇が緩やかに下がっていくことが予測できる。これまでのMARE不動産市況レポートでも確認してきた通り、政府は物価上昇に伴う賃上げの重要性を認識しており、労働者側が賃上げ要求を強く打ち出せる土台は整っている。そのため、本年中に、各社労働組合が全国規模で、毎年春に賃金引き上げ等の要求を各企業に提出して団体交渉を行う春闘を経て、大企業を中心に大幅な賃上げが実現していく可能性は極めて高いと筆者は見ている。今後もインフレ傾向は続くはずで、大幅な賃上げなしにこれを乗り越えることは極めて困難であるという総意が各方面で共有されているためである。

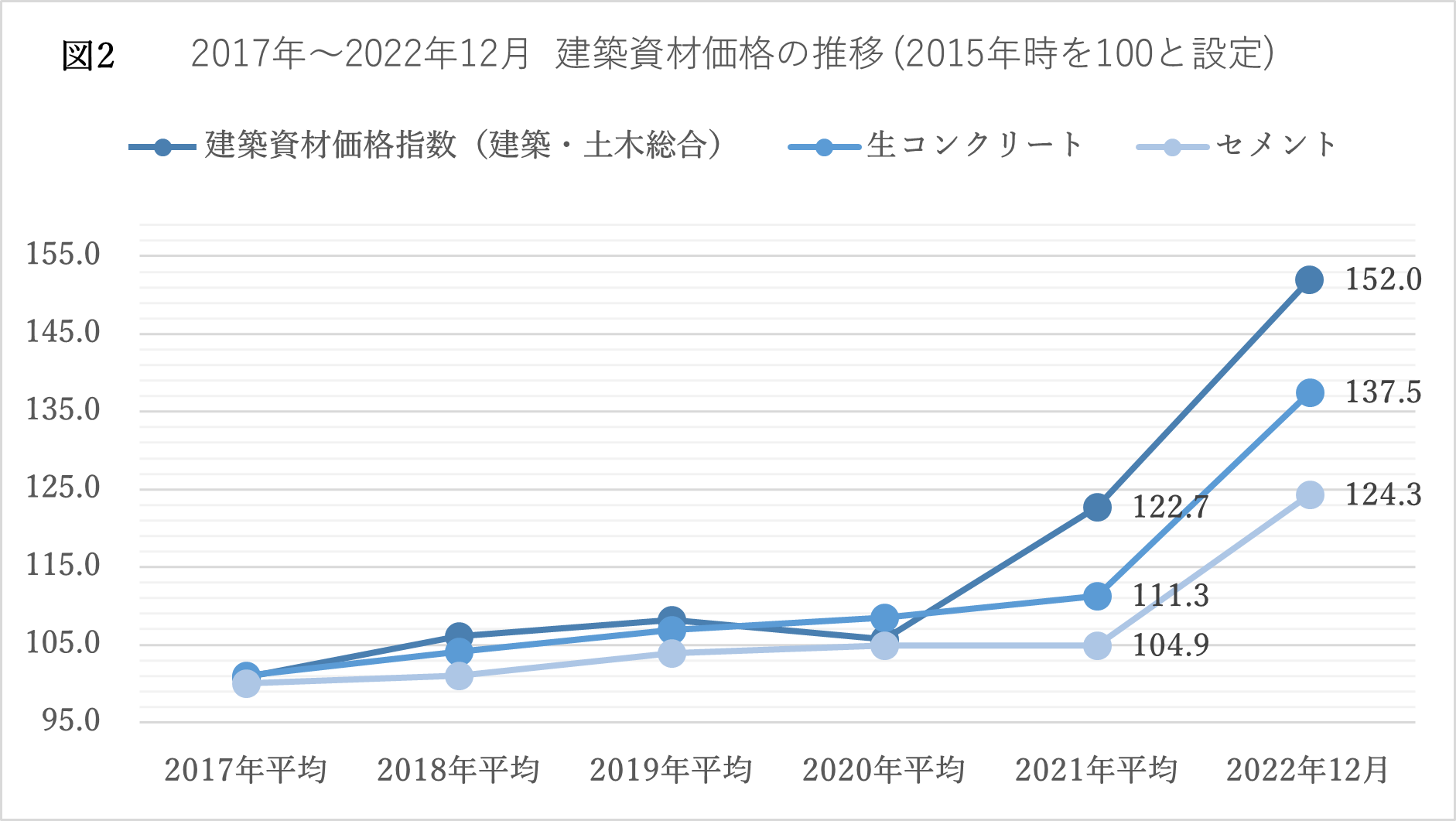

(出典:一般財団法人経済調査会「建築資材価格指数」より作成)

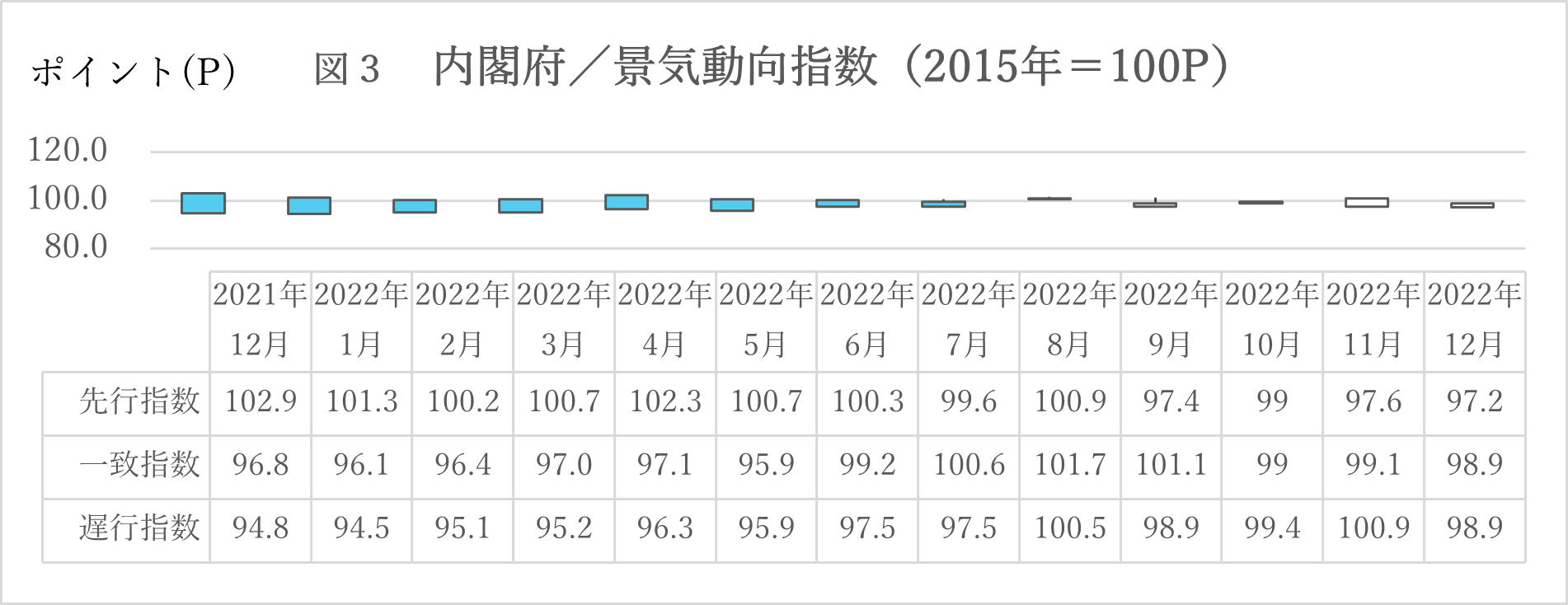

インフレ状況をよく反映しているのが、建築資材である。図2では、建築用に使用する資材全体を表す建築資材価格指数、主要な建築資材の種類である生コンクリート及びセメントの市場価格の推移を示している。2017年から2021年までの平均、及び2022年12月時点の価格を示しているが、軒並みコロナ渦以降の値上がりは凄まじく、未だかつて経験したことのない水準に高騰していることが分かる。筆者はこうした高騰状況は今年も続くと見ており、足元の不動産価格高止まり主要因の一つとなっている。こうした状況も反映してか、直近の景気動向は芳しくないようだ。以下では図3、内閣府景気動向指数を見ていく。

先行指数は前月と比較して0.4ポイント(以下「P」)下降し、2ヶ月連続の下降となった。3ヶ月後方移動平均(調査対象月の数値を9、10、11月の平均及び10、11、12月の平均と比較して出した高低値)は0.47P下降し、4ヶ月連続の下降となり、7ヶ月後方移動平均(調査対象月の数値を、5、6、7、8、9、10、11月の平均及び6、7、8、9、10、11、12月の平均と比較して出した高低値)で0.51 P下降し、4ヶ月連続の下降となった。

一致指数は前月比0.4P下降、4ヶ月連続の下降となった。3ヶ月後方移動平均は0.63P下降し3ヶ月連続の下降となった。7ヶ月後方移動平均は0.43P上昇し14ヶ月連続上昇となった。

遅行指数は前月比で0.9P上昇し5ヶ月ぶりの上昇となった。3ヶ月後方移動平均は0.03P下降し14ヶ月ぶりの下降となった。7ヶ月後方移動平均は 0.44P上昇し10ヶ月連続上昇した。

先行、一致、遅行指数のすべてで減少を示した。以下では、前月と比べて低下傾向を示した内訳情報を記す。先行指数では、最終需要財在庫率指数が0.04%減少し、鉱工業要生産財在庫率指数が0.36%減少、新規求人数が0.23%減少、新設住宅着工床面積が0.07%減少、日経商品指数(42種)が0.18%減少、マネーストックが0.17%減少、東証株価指数が0.11%減少し、中小企業売上げ見通しは0.03%の減少を示した。情報を示したのは消費者態度指数のみで、0.74%の上昇を示した。一致指数では、生産指数(鉱工業)が0.01%減少、鉱工業用生産財出荷指数が0.22%減少、労働投入量指数が0.01%減少、商業販売額(卸売業)が0.11%減少、輸出数量指数が0.50%の減少を示した。一方、耐久消費財出荷指数は0.23%上昇し、投資材出荷指数(除輸送機械)は0.06%上昇し、商業販売額(小売業)は0.15%上昇し、有効求人倍率は0.02%の上昇を示した。遅行指数は、法人税収入が1.06%減少、最終需要財在庫指数が0.45%の減少を示した。一方、完全失業率は0.10%改善、消費者物価指数は0.55%の上昇を示した。総論として内閣府は、景況感を「足踏みしている」と表現した。この表現は昨年2月ぶりであり、景気後退局面に入った可能性を示唆する表現であるため、今後の景気局面には注意が必要である。

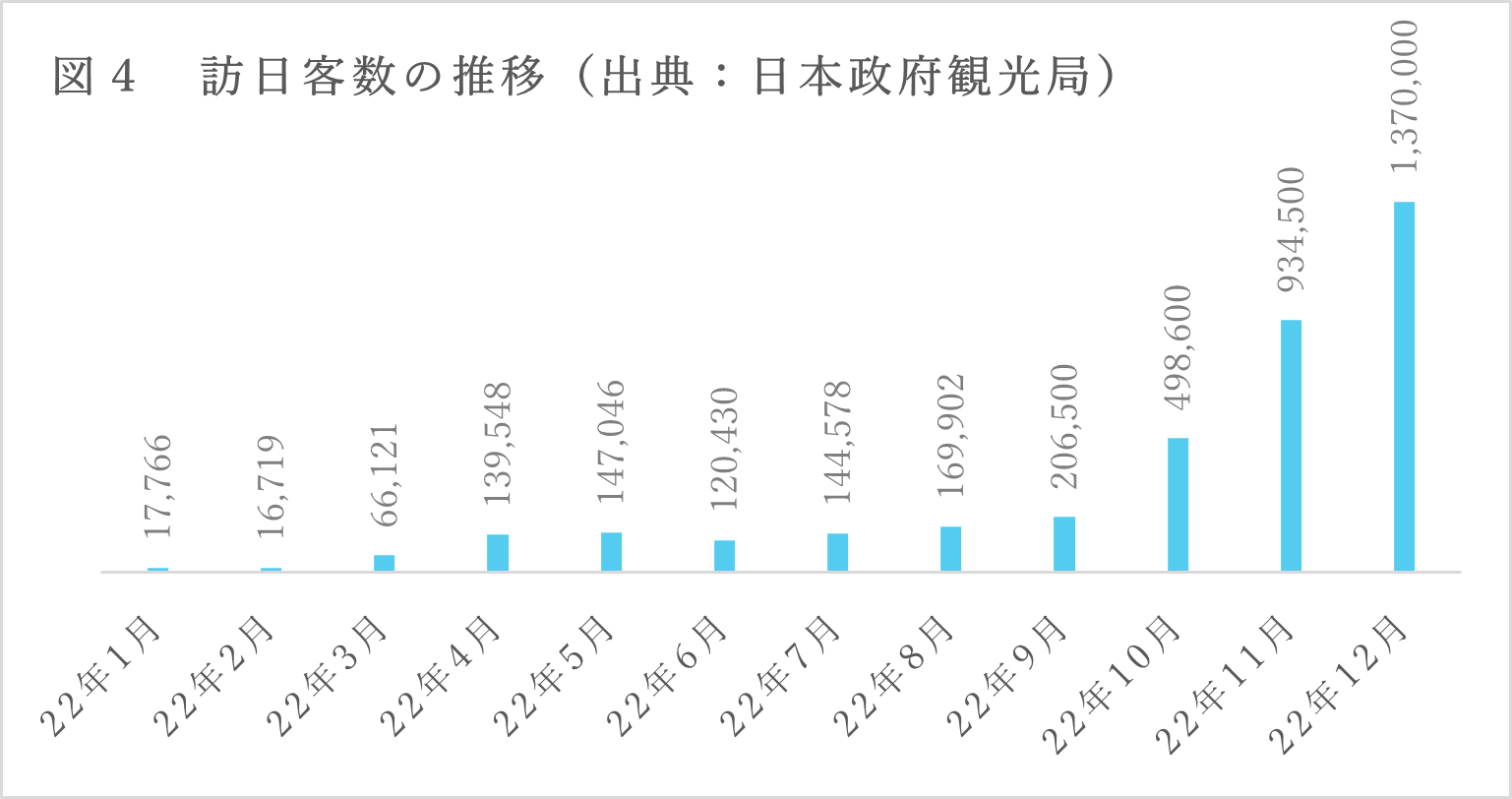

図4は昨年12月までの訪日客数の推移である。日本政府観光局2023年1月18日付発表資料によると、10月からの政府による各種入国規制緩和措置の実施以降、大幅な回復を示している。特に韓国、タイや米国からの観光客数の大幅増が押し上げ要因となった。航空便は増便傾向にあり、政策の要に観光業が位置付けられているため、今後さらに客数が増加する可能性が高い。

【4.今後の不動産購入について】

為替動向をみると、本年2月15日時点で132.73円(前年同日115.42円)と、引き続き円高傾向を示しているが、前年同日比では約15%の円安であり、従来よりも円安相場であるといえる。本年4月8日で任期満了となる黒田日銀総裁の後任として、政府は2月14日、衆参両院の議院運営委員会理事会へ植田和男氏を起用する人事案を提示した。順調に手続きが進めば、4月9日からは植田氏が総裁となる。同氏は、金融緩和の終了や利上げに消極的で、かつ長期国債利回り操作(YCC:イールドカーブコントロール)には慎重であると見られている。また、「現状では金融緩和の継続が必要である」とも発言していることから、早期に円高傾向を示すことはないと考えられる。しかし、長期的には、特に米国を始めとする世界各国との金利差を埋め合わせる利上げと、YCCの撤廃が予測されており、それらが実行されれば円高に振れる。円安の持続はその有効活用による成長を目指す岸田政権にとっては追い風である。しかし、市場はその実行は当面先になると見ているものの、実際に総裁に就任した後の所信表明には注目される。

こうした状況を鑑みれば、円安メリットを享受できる時期の不動産購入は得策だと言える。